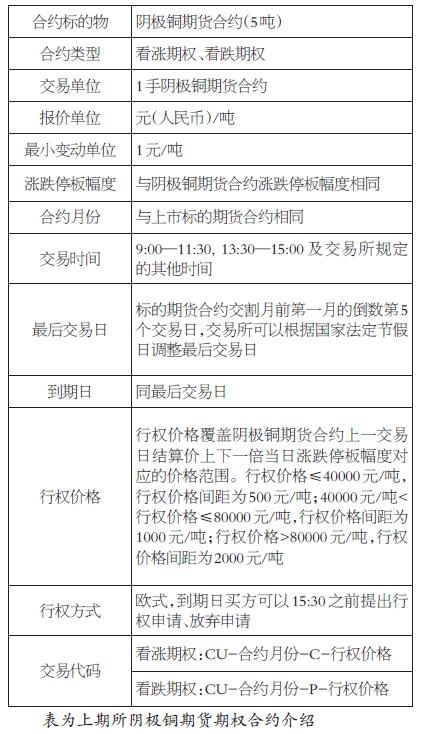

LME是世界上最大的铜期货交易市场,其铜期货期权在1987年推出。1997年,LME又推出了铜期货均价期权。COMEX是世界第三大铜期货交易所,COMEX铜期货期权在1988年推出。除铜期货期权外,COMEX还推出了以铜掉期合约为标的的铜均价期权合约。9月21日,铜期权在上海期货交易所挂牌上市交易,这是我国首个工业期货期权品种。上市铜期权,对于促进我国有色金属行业风险管理水平、提升期货市场服务实体经济发展功能,具有重要意义。

铜期权介绍

在我国已上市的工业品中,阴极铜期货合约上市时间长,市场较为成熟,成交活跃,合约流动性和连续性好,投资者结构相对完善,价格公开、透明、连续。而相比铜期货,铜期权在资金占用上更具优势,可以帮助企业放大利润并控制亏损,是企业进行风险管理的有效工具,同时场内交易也使铜期权拥有较高的流动性和透明度。

行权方式

上期所铜期权采用欧式行权方式,相比美式期权合同在到期日前的任何时候或在到期日都可以执行合同,欧式期权合同要求其持有者只能在到期日履行合同。对产业客户而言,欧式期权优势更加明显:一是欧式期权管理风险的不确定性较小,符合铜企业的需求。二是卖方风险易控,对于卖方,美工期权在卖出期权之初都会采取组合的形式来对冲风险,以保证资产的保值升值,而欧式期权由于期限固定,卖方在构建投资策略时可以直接持有到期,无需考虑期权随时被行权的履约风险,保证了投资组合的连续性。三是具有抗操纵性,理论上期权卖方有动机在到期日操纵期货价格,使实值期权变为虚值期权,但是,临近交割月份铜期货合约流动性较好。另外,国内外机构参与度较高,铜期货价格国内外联系紧密。所以,欧式期权可以有效防范市场操纵。

涨跌停板

涨停板价格=期权合约上一交易日结算价+标的期货合约上一交易日结算价×标的期货合约当日涨跌停板比例;跌停板价格=Max(期权合约上一交易日结算价-标的期货合约上一交易日结算价×标的期货合约涨跌停板比例)。

需要注意的是,期货合约若当日单边市,次交易日“扩板提保”,而期权合约本身的涨跌停板并不会导致该合约次交易日“扩板提保”;期货合约连续3个交易日出现同方向单边市时,交易所可能实行强制减仓措施,而对期权合约不会实施强制减仓;期货合约若连续3个交易日出现同方向单边市,若交易所采取休市一天的风控措施,该期货合约对应的系列期权同样休一天;期货合约涨跌停板因单边市、节假日、常规调整时,对应系列期权合约的涨跌停板价格相应变化。

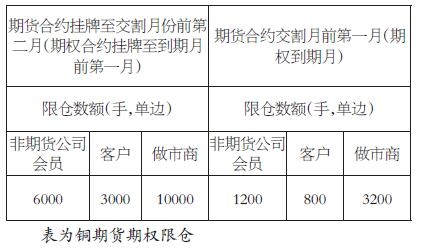

持仓限额

铜期货期权与铜期货分开限仓,铜期货期权非期货公司会员、客户和做市商的持仓限额采用绝对值,期货公司会员不设限仓。

期权持仓的统计方式

同标的看涨期权的买持仓量+同标的看跌期权的卖持仓量;同标的看跌期权的买持仓量+同标的看涨期权的卖持仓量。

对冲业务分三种情况

期权自对冲。最后交易日,非期货公司会员、客户可以申请对同一交易编码下的双向期权持仓进行对冲平仓。做市商默认实行期权自对冲业务(每日都可实行)。

行权后获得的期货自对冲。期权买方可以申请对其同一交易编码下行权后的双向期货持仓进行对冲平仓,对冲数量不超过行权获得的期货持仓量。

履约后获得的期货自对冲。期权卖方可以申请对其同一交易编码下履约后的双向期货持仓进行对冲平仓,对冲数量不超过履约获得的期货持仓量。

套保、套利额度管理

套期保值额度可以仅使用在期货市场,仅使用在期权市场,或者两个市场均使用;但套利额度只可用于期货合约,不可用于期权合约。买入保值额度=期货买入持仓+看涨买入持仓+看跌卖出持仓;卖出保值额度=期货卖出持仓+看涨卖出持仓+看跌买入持仓。

适当性管理标准

个人客户的适当性标准可以简单概括为“四有一无”,具体包括资金要求、知识要求、经验要求、信誉要求等。一般单位客户的适当性标准可以简单概括为“五有一无”,具体包括资金要求、知识要求、经验要求、合规要求、信誉要求等。

业务拓展思路

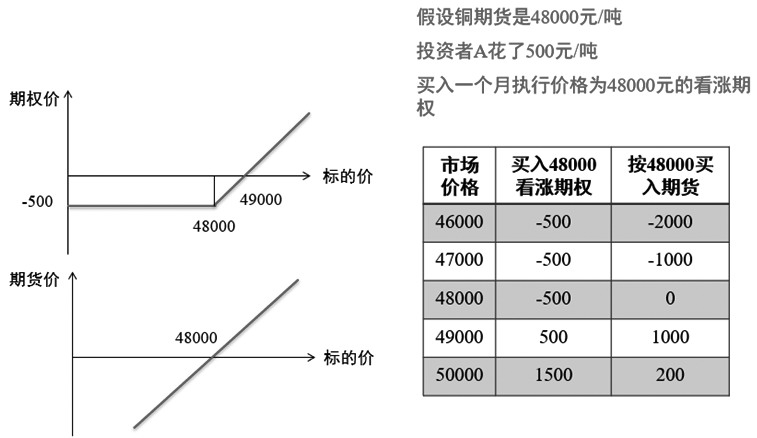

买入看涨期权

企业看涨后市,按照约定价格(如48000元/吨)买了标的资产(如铜期货合约)的权利。

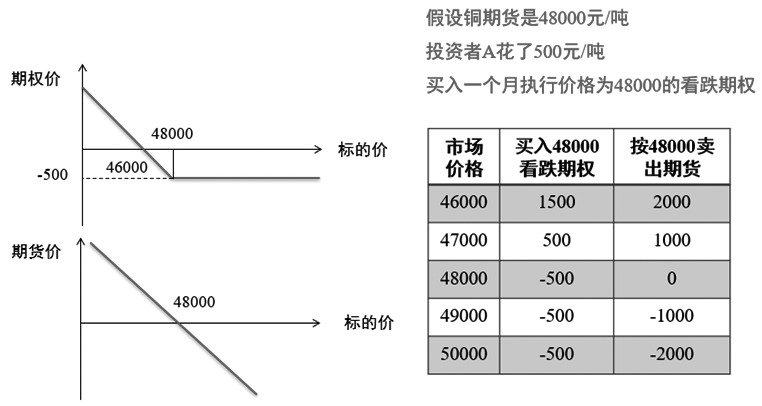

买入看跌期权

看跌后市,按照约定价格(如48000元/吨)卖出标的资产(如铜期货合约)的权利。

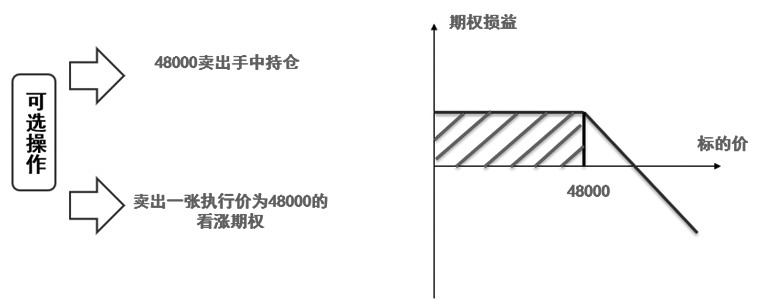

卖出看涨期权

判断价格不会上涨,假设卖出执行价格为48000元/吨的看涨期权,收取一定权利金。如果期末价格上涨超过48000元/吨,买方行权,卖方有义务以48000元/吨的价格卖出标的期货合约;如果期末价格小于或等于48000元/吨,买方选择不行权,卖方赚取权利金。

卖出看跌期权

判断价格不会下跌,假设卖出执行价格为48000元/吨的看跌期权,收取一定权利金。如果期末价格低于48000元/吨,买方行权,卖方有义务以48000元/吨的价格买入标的期货合约;如果期末价格大于或等于48000元/吨,买方选择不行权,卖方赚取权利金。

应用案例分析

案例一:下游加工企业/铜的买方

中小企业由于资金紧张(或成本高),在收到订单时如果在期货上进行买入保值,保证金占用较高,而通过买入看涨期权,只需支付小额权利金即可规避原料上涨的风险。

相比期货,期权占用的资金更小、风险有限而利润却可以放大。

案例二:铜冶炼厂、贸易商/铜的卖方

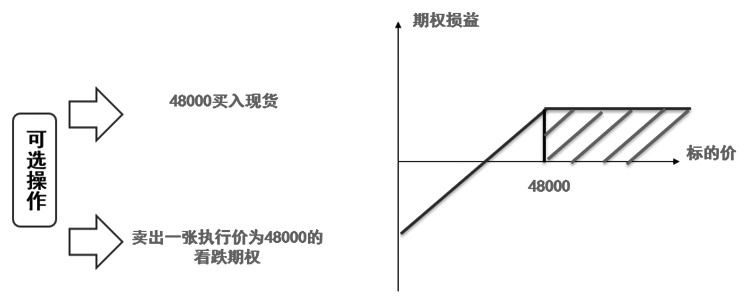

当前铜价48000元/吨,担心价格下跌的风险,同时预计价格不会涨、希望降低库存保值成本:

针对库存,在认为价格不会上涨的判断下,买入看跌期权(付出权利金)的同时卖出看涨期权(收入权利金),提高保值的效率,同时降低保值的成本。