01

牙买加协议触发“金蛇狂舞”

进入20世纪70年代,美国国内通货膨胀愈演愈烈,财政赤字和国际收支逆差不断扩大,致使1971年5月和7月又连续爆发两次美元危机。为应付国内经济困难,尼克松政府于当年8月宣布实行“新经济政策”,对内冻结工资和物价,对外停止各国中央银行用美元向美国兑换黄金,美元和黄金开始脱钩。其后,在当年12月和1973年2月,美国两度宣布美元贬值。接着,西方各国纷纷取消本国货币与美元的固定汇率,采取浮动汇率。1976年,牙买加会议召开,正式取消黄金官价,并实施黄金非货币化。

国际黄金非货币化的结果,使黄金成为可以自由拥有和自由买卖的商品,黄金从国家金库走向了寻常百姓家,其流动性大大增强,黄金交易规模增大,因此为黄金市场的发育、发展提供了现实的经济环境。黄金非货币化的30年来也正是世界黄金市场得以发展的时期,可以说黄金非货币化使各国逐步放松了黄金管制,是当今黄金市场得以发展的政策条件。

国家放开黄金管制不仅使商品黄金市场得以发展,同时也促使金融黄金市场迅速发展起来。交易工具的不断创新,几十倍、几百倍地扩大了黄金市场的规模。当今,在黄金商品性市场和金融投资性市场中,商品实物黄金交易额不足总交易额的3%,金融投资性黄金交易是黄金市场的主流,达到市场份额的90%以上。在金融投资性黄金交易中又以黄金金融衍生品交易为主。而且,世界各国央行仍保留了高达3万吨的黄金储备。1999年9月26日欧洲央行及14个欧洲国家央行发表声明,再次确认黄金仍是公认的金融资产,并签订了《华盛顿协议》,表示要约束自己的售金行为。

作为特殊的贵金属,牙买加协议之后,黄金的金融属性开始大放异彩,不仅成为世界各国青睐的主要国际储备,而且作为一种公认的金融资产活跃在金融投资领域,充当国家或个人的储备资产。同时它在国际货币市场上成为继美元、欧元、英镑、日元之后的第五大硬通货。

02

逆势兴起的黄金ETF

实物黄金因货币等价物的天然属性使其收益独立于经济周期、商品价格和其他投资类产品,成为良好的风险分散工具。在保留实物黄金保值增值优点的同时,黄金交易型开放式基金(Gold Exchange Traded Fund,以下简称黄金ETF)具有投资门槛低、交易便捷、保管安全等实物黄金所不具备的优点,受到了海外众多机构和个人投资者的青睐。

2003年世界上第一只黄金ETF——Gold Bullion Securities在澳大利亚交易所上市。由于澳大利亚并非纽约、伦敦等世界金融中心,再加上人们对黄金ETF还不熟悉,该产品在当时并未受到投资者的追捧。直到2004年全球最大的黄金ETF产品SPDR Gold Shares在纽约证券交易所上市,黄金ETF产品才真正进入投资者的视野。随后,英、法等国家纷纷推出黄金ETF,黄金ETF市场进入快速增长期。中国的两只黄金ETF——华安易富黄金和国泰黄金也于2013年8月成功上市交易。

根据世界黄金理事会(World Gold Council)的统计数据,截至2019年8月,全球共有近80只黄金ETF产品,黄金持有量2733吨,产品涉及五大洲、18个国家和地区。分地区来看,北美洲和欧洲仍是黄金ETF的主要市场,特别是美国市场,占据了全球市场的50%。但亚洲是发展最快的地区,中国的博时黄金(159937.SZ)等为亚洲的增量贡献了大部分的份额。

因为产品的同质性,黄金ETF具有非常强的马太效应。全球最大的黄金ETF产品SPDR Gold Shares的资产规模占全球总规模的35%;各国最大的黄金ETF产品在规模上占本国市场的比例,也绝大部分超过30%,最高的南非甚至高达99.36%。这解释了在全球黄金ETF产品规模持续上升的同时,产品数量的变化几乎停滞的原因。

黄金ETF不仅加大了对实物黄金的需求,促进了黄金市场的繁荣,也丰富了市场投资者的投资手段,特别是在金融危机的情况下,其优势更为突出。以2008年席卷全球的金融危机为例, 2008年第三季度全球股票市场大幅下挫,而投资者对黄金ETF的买入量创季度买入历史新高,达到145吨,充分表明黄金ETF“避风港”的作用。显然,黄金ETF已成为各国和地区投资者抵御通货膨胀、保值增值、分散组合风险的重要工具。

03

24小时的金银交易市场

全球黄金市场主要分布在欧、亚、北美三个区域。欧洲以伦敦、苏黎世黄金市场为代表;北美主要以纽约、芝加哥为代表;亚洲主要以日本东京、中国香港为代表。

(1)全球黄金交易市场

美国黄金市场是20世纪70年代中期发展起来的,主要原因是1977年后,美元贬值,美国人(主要是以法人团体为主)为了套期保值和投资增值获利发展起来的。美国黄金市场经过了一系列合并整合,如今以美国芝加哥商业交易所 (Chicago Mercantile Exchange,以下简称CME)集团下属的COMEX为主。CME成立于1898年,发展至今,已经成为美国最大的期货交易所、世界上最大的金融衍生品交易所和第二大期货期权合约的交易所。美国黄金市场以做黄金期货交易为主,目前纽约黄金市场已成为世界上交易量最大和最活跃的期金市场。

伦敦是世界上最大的黄金市场,其发展历史可追溯到300多年前。1804年, 伦敦取代阿姆斯特丹成为世界黄金交易的中心。1919年伦敦金市正式成立,每天进行上午和下午的两次黄金定价。由五大金行(巴克莱、德意志银行、加拿大丰业银行、汇丰、法国兴业银行)定出当日的黄金市场价格,该价格一直影响着纽约和中国香港的交易。但德意志银行宣布在2014年5月退出定盘价机制后,有着117 年历史之久的伦敦白银定盘价于2014年8月终结。2015年3月20日,伦敦黄金定盘价被伦敦金银市场协会(LBMA)黄金价格取代,新定价机制仍然每天两次定价(伦敦当地时间10:30和15:00),但与之前少数银行通过电话定价方法不同,这是一个电子和可交易的拍卖过程,独立管理,买卖集合竞价并实时发布,参与者数量可以尽可能地多。

苏黎世黄金市场是第二次世界大战后发展起来的世界黄金市场。瑞士特殊的银行体系和辅助性的黄金交易服务体系,为黄金买卖者提供了一个既自由又保密的环境。瑞士与南非也有优惠协议,获得了80%的南非金;苏联的黄金也聚集于此,使得瑞士不仅是世界上新增黄金的最大中转站,也是世界上最大的私人黄金的存储与借贷中心。苏黎世黄金市场在世界黄金市场上的地位仅次于伦敦。苏黎世黄金市场没有正式的组织结构,由瑞士联合银行集团和瑞士信贷银行负责结算结账。这两大银行不仅可为客户代行交易,而且黄金交易也是这两家银行本身的主要业务,可提供优良安全的保险柜和黄金账户。

日本黄金交易所成立于1981年4月,1982年开设期货,是日本政府正式批准的唯一黄金期货市场,为日本的黄金业者提供了一个具有透明度和有效率的交易平台。之后在1984年与东京橡胶交易所等合并为东京工业品交易所。1991年4 月,东京工业品交易所将黄金市场原有的日本传统的定盘交易方式改为与世界主要市场一样的自动盘交易,同时引进电子屏幕交易系统,该系统完全实现了电子操作,远程控制。交易所又在配备全新系统的基础上,采用全电子化连续交易技术。2004年,黄金期权获准上市,日本的黄金期货市场更加活跃。在24小时的黄金交易市场中,东京市场成为伦敦、纽约交易时间外的亚洲时段的重要交易市场。

中国香港黄金市场可以追溯至1910年香港金银业贸易场成立,其发展历史已逾百年。目前香港最重要的黄金交易市场有香港金银贸易场、伦敦金市场以及期货市场。

中国内地黄金市场起源于20世纪30年代,当时上海金业交易所曾是远东最大的黄金交易中心之一,“炒金”是当时极为流行的投资方式。新中国成立后,政府对黄金实行统一管理。1950年4月,中国人民银行制定下发《金银管理办法》,冻结民间金银买卖,明确规定国内的金银买卖统一由中国人民银行经营管理。1983年6月15日,《中华人民共和国金银管理条例》颁布实施,其基本内容是国家对金银实行统一管理、统收统配的政策,即对黄金实行市场管制,国家管理金银的主管机关为中国人民银行。1993年,我国黄金市场启动改革,国务院63号函(《国务院对中国人民银行〈关于提请解决黄金市场有关问题的请示〉的批复》)确立了黄金市场化方向。2001年4月,中国人民银行行长戴相龙宣布取消黄金“统购统配”的计划管理体制,在上海组建黄金交易所。2002年10月上海黄金交易所开业,标志着中国的黄金业开始走向市场化。2008年1月9日,经国务院同意和中国证监会批准,黄金期货在上海期货交易所上市。目前,我国黄金市场体系基本建成,初步形成了上海黄金交易所黄金业务、商业银行黄金业务和上海期货交易所黄金期货业务共同发展的市场格局,形成了与黄金产业协同发展的良好局面。

(2)全球白银交易市场

目前,国际主要白银交易市场包括纽约、伦敦、苏黎世、香港、印度及东京等金融中心,通过这些市场的连接,可以实现全球范围内24小时的连续交易。

美国是目前全球白银期货的交易中心和定价中心。1963年6月12日,COMEX 在全球首先推出了5000盎司/手的大型白银期货合约,之后又推出了2500盎司/ 手的小型白银期货合约和1000盎司/手的微型白银期货合约。2008年,NYMEX 与 COMEX并入CME集团,目前,CME是全球最大的期货交易市场,旗下有4个主要交易中心:芝加哥商品交易所(CME)、纽约商业交易所 (NYMEX)、芝加哥商品期货交易所(CBOT)及纽约商品交易所(COMEX)。其中,COMEX白银期货是最重要的白银期货价格,该交易所本身不参加白银期货买卖,仅提供场所和设施,并制定一些法规,保证交易双方在公平合理的前提下进行交易,其交易方式为CME Globex(电子盘)、CME ClearPort(场外交易)和公开叫价(纽约)。

伦敦银通常被称为欧式白银交易。早在17世纪,伦敦已经有实货及期货白银买卖,但伦敦银不是一种白银的名称,而是一种白银交易方式的名称,因最早起源于伦敦而得名。伦敦白银市场并不是一个实际存在的交易场所,而是一个通过各大银商的销售网络联成的无形市场,整个市场由各大银商及下属公司间的相互联系组成,通过银商与客户之间的电话、电传等方式进行交易。目前伦敦白银市场是最活跃的白银现货市场。伦敦白银定盘价起始于1897年,每日伦敦白银定盘价主要由三大白银做市商通过对比交易订单来确定基准价格,该价格作为现货价格的参考指标价。在白银定盘价格确定机制的三个成员之一——德意志银行宣布退出之后,自2014年8月14日开始,原有的伦敦白银定盘机制退出历史舞台,被新的电子化系统取代。

我国香港白银市场已有90多年的历史,目前香港有三个白银市场:一是金银业贸易场,该市场有固定买卖场所,以港元/两进行报价,目前仍采用公开叫价、手势成交的传统现货交易方式;二是本地伦敦银市场,是由外资银商组成的白银市场,与伦敦银市联系密切,没有固定的交易场所;三是白银期货市场,是一个正规的交易市场,此市场中白银期货的形式与美国COMEX白银期货类似。

04

独具魅力的金银期货交易

根据上海期货交易所数据显示,2018年全球贵金属衍生品成交2.91亿张,同比增长4.3%;中国贵金属衍生品成交0.58亿张,约占全球贵金属衍生品交易总量的19.93%,占比进一步提高。

作为20世纪70年代发展起来的美国黄金市场,纽约商品交易所(NYMEX) COMEX分部主要以包括黄金在内的金属期货交易为主。目前,COMEX黄金期货合约已经成为全球交易量最大的黄金期货合约。除标准合约外,迷你黄金期货期权等衍生品也可以同时交易(见下表)。

表 纽约商品交易所黄金期货合约

资料来源:文华财经

上海期货交易所(SHFE)黄金期货合约于2008年1月9日正式挂牌交易,并于2013年7月5日正式连续交易(见下表)。

表 上海期货交易所黄金期货合约

资料来源:文华财经

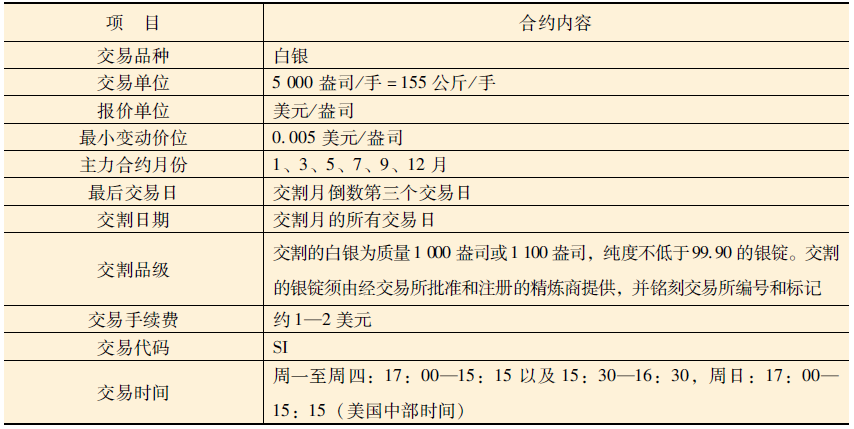

纽约商品交易所白银期货合约见下表。

表 纽约商品交易所白银期货合约

资料来源:文华财经

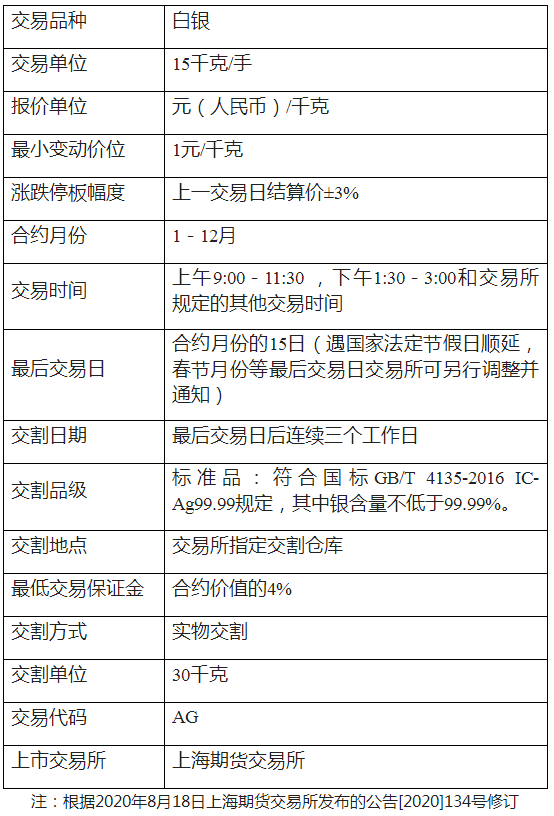

上海期货交易所白银期货合约见下表。

表 上海期货交易所白银期货标准合约

资料来源:文华财经